网络安全行业的价格战有那么惨烈吗?

网络安全行业的低价竞争引发持续关注。从数据来看,2024年第三季度行业毛利率为57.0%,与历史基线61.1%相比,降幅有限,但单产品售价过去一年下降了5%-6%。虽然降幅不算剧烈,却对利润率仅为个位数的企业生存构成巨大挑战。行业未来的关键在于优化供需关系,摆脱内卷,寻找产品创新与服务能力的新突破口。

低价冲标一直是网络安全从业者津津乐道又深恶痛绝的话题。几乎隔几天就能听到某某项目中标价仅为客户预算的一半甚至十分之一的案例,这种现象横跨各个下游行业和产品线。每次谈起此事,大家往往露出“哀其不幸,怒其不争”的表情。

项目成交价的高低,最终会直接反映在财务报表上,最显著的指标便是毛利率。毛利率的计算公式为:

毛利率 =(营业收入 - 营业成本)/ 营业收入

其中,营业成本是“企业所销售商品或提供劳务的成本”(《企业会计准则第33号——合并财务报表》)。对于网络安全公司来说,营业成本主要包括硬件成本。涉及云安全业务的厂商还会计入网络租赁或公有云租赁费用等支出,少数厂商将人员交付成本也归入营业成本,但硬件成本仍占主导地位。

行业毛利率的变化趋势

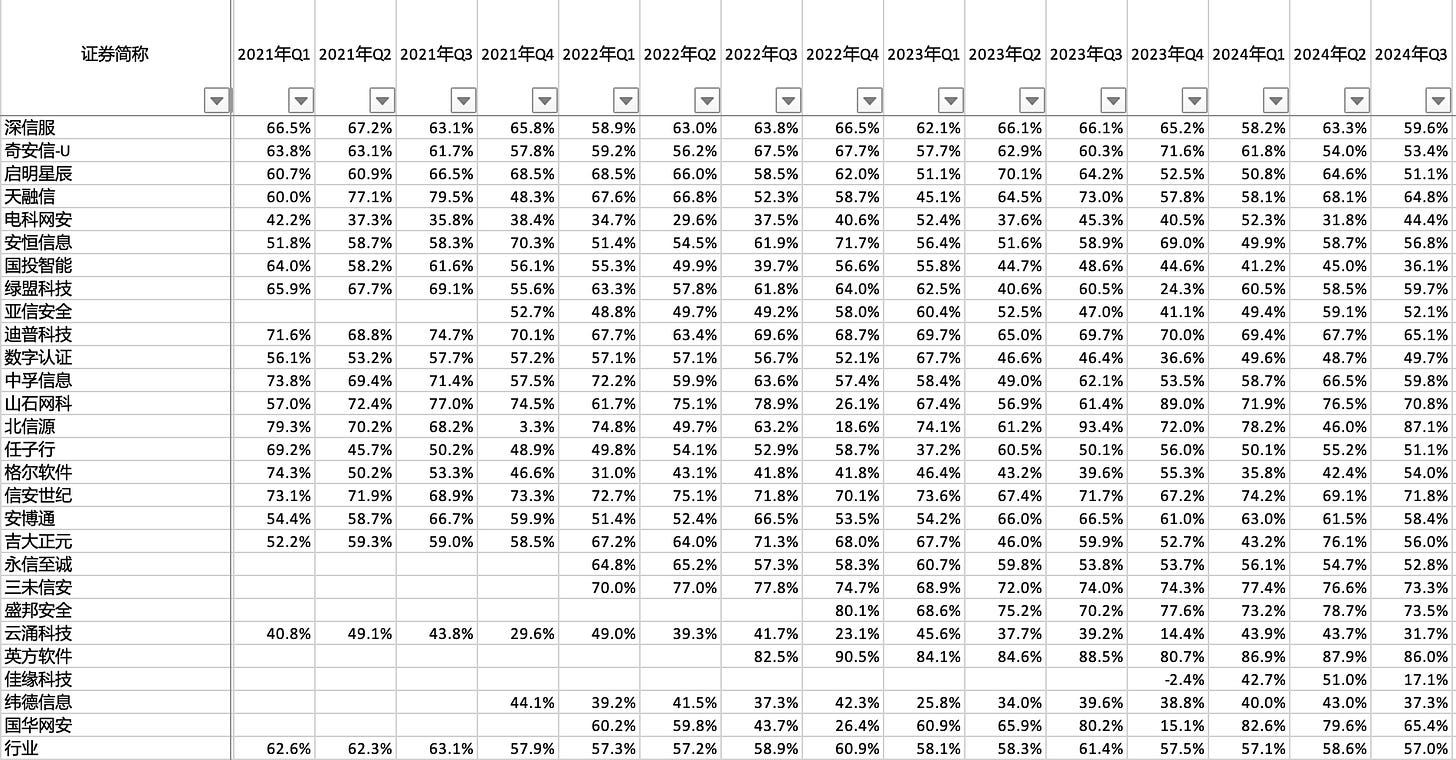

在之前的这篇文章中,我分析了2024年第三季度网络安全上市公司的毛利情况,主要的结论是:2024年Q3行业整体毛利率为57.2%,同比2023年Q3下降了4.2%。这表明网络安全行业的供需关系依旧失衡,项目价格战依然激烈。

毛利率对于判断行业是否已经碰到拐点非常重要,同时也是为了避免单季度数据的偏差,我将分析范围扩展至2018年第一季度至2024年第三季度,并根据上市时间差异划分了两个阶段的数据:

2021年Q1至2024年Q3:基于27家网络安全上市公司的数据。

表中的行业数值采用所有公司毛利率的加权平均值计算。需要注意,2024 年第三季度的毛利率为 57.0%,略低于上文提到的 57.2%。这一差异主要源于数据范围的不同——前者涵盖的是 2023 年收入超过 3 亿元人民币的 21 家网络安全上市公司。

2018年Q1至2020年Q4:基于17家网络安全上市公司的数据。

将分割点设在 2021 年初,是因为从行业收入增速的趋势来看,这一时点正是网络安全行业的拐点。

数据汇总后,我们绘制了网络安全行业2018年至2024年第三季度的毛利率变化趋势图,并设定2018年初至2020年底(去掉了2020年第四季度和2021年第一季度的数值,这两个季度因为新冠疫情爆发偏离值较大)的平均毛利率62.2%为历史基线。

解读毛利率的下降:真实幅度与时间节点

从近两年的数据来看,2023年第三季度的毛利率达到61.4%,成为一个阶段性高点,这使得2024年第三季度毛利率57.0%看似同比下降了4.4%的较大幅度,但之前文章的这一结论并不准确。综合2021年第一季度至2024年第三季度的平均毛利率59.2%,以及最近一年的平均毛利率57.5%,可以看出57.0%的毛利率并不那么低。

从年度数据来看,2021年平均毛利率为61.5%,略低于历史基线;2022年毛利率降至58.6%;2023年略微回升至58.8%;而2024年前三季度则为57.5%。可以看出,毛利率的快速下降发生在2021年,之后降幅逐渐趋于平稳,最近一年行业毛利率下降幅度为1.3%。

从毛利率推算单产品售价下降幅度

让我们重点分析毛利率过去一年从58.8%下降为57.5%,对应的价格战有多激烈,也就是平均产品销售单价的降幅。

毛利率 =(营业收入 - 营业成本)/ 营业收入

在假设营业成本不变的情况下,如果收入下降 3.0%,毛利率将从 58.8% 降至 57.5%。

因为缺乏工控机价格变化的具体数据,根据国家统计局的统计,工业品出厂价格指数(PPI)到 2024 年 12 月已连续 27 个月下跌,其中 2024 年 9 月的同比降幅为 2.8%。

如果将营业成本的 2.8% 降幅考虑在内,那么当收入下降 6.0% 时,毛利率会从 58.8% 降至 57.4%。

由此可以推断,从数据上看,过去一年网络安全行业的平均产品售价下降了 近6%。

总结

尽管夸张的低价案例经常成为业内热议的话题,但从整体数据来看,行业在过去一年的降价幅度并未超过6%。这个数字可能与许多人的体感并不那么一致。

虽然6%的降幅看似不大,但对于利润率通常仅为个位数的网络安全行业来说,这样的价格下降已经足以决定一家企业是盈利还是亏损了。