网络安全厂商三季度经营效率分析:行业调整期的挑战与曙光

2024年第三季度,网络安全行业毛利率同比下滑4.2%至57.2%,反映出行业供需失衡的严峻局面。然而,尽管整体营业利润率仍处于负值,但21家网络安全上市公司中,有12家实现了经营利润的同比改善。随着落后产能加速出清,领先厂商明年或将迎来利润增长拐点。

经营效率已成为当下网络安全厂商的核心指标。在市场竞争加剧、需求放缓的背景下,厂商如何优化资源配置、提升盈利能力,成为衡量其长期生存与发展的关键。

分析方法与核心指标

我们基于三季度财报数据,对网络安全上市公司的经营效率进行了分析。常见的经营效率指标包括毛利率和利润率,这里我们使用毛利率,但对利润率做一些调整。

毛利率

毛利率的计算公式为:

毛利率 =(营业收入 - 营业成本)/ 营业收入

营业成本是“企业所销售商品或者提供劳务的成本”(《企业会计准则第33 号——合并财务报表》)。对于网络安全公司而言,主要包括硬件成本,部分涉及云安全业务的厂商还会计入网络租赁、公有云租赁费用等支出,也有少数厂商将交付的人员成本归入营业成本,但硬件成本仍占主导。营业利润率

为更准确地反映厂商的经营效率,我们定义了营业利润率:

营业利润率 =(营业收入 - 营业成本 - 销售费用 - 管理费用 - 研发费用)/ 营业收入

这一指标剔除了税收、补贴和财务费用等与核心业务关联性不强的项目,能够更直接地展示厂商的经营效能。

行业整体表现

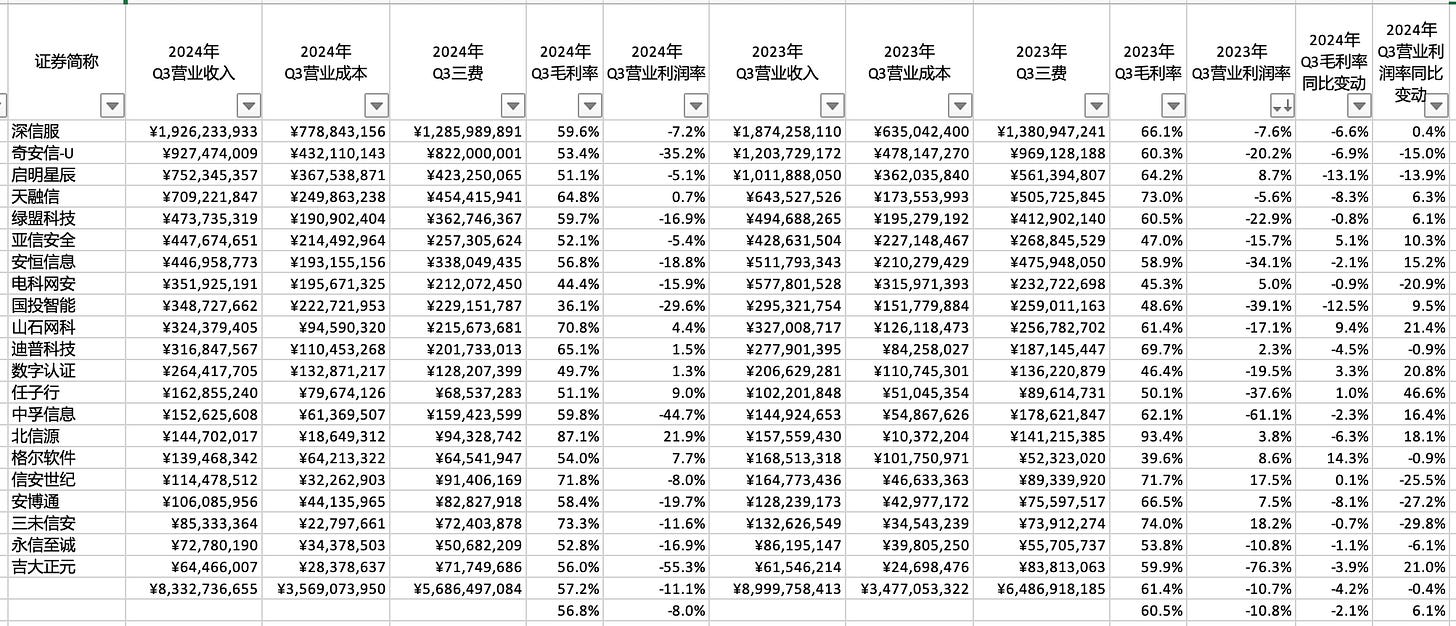

我们选取了2023年营业收入超过3亿元的21家网络安全上市公司作为分析样本,相应数据集如下:

将这21家厂商看成一个整体,2024年第三季度的收入为83.3亿元人民币(-7.4% Y/Y),毛利率为57.2%(-4.2% Y/Y),营业利润率为-11.1%(-0.4% Y/Y)。

从去年到现在硬件成本处于下行周期,毛利率的下滑表明,下游客户预算的削减和项目竞争强度的加剧。行业的供需关系依然失衡,仍然处于供过于求的局面。这几天安天创始人肖新光的内部全员信广为流传,全面降薪蔓延到Pre-IPO轮次企业,标志着行业落后产能(包括低绩效公司和低绩效团队)出清结束阶段的开始,对全行业仍然在职的从业者来说或许是个积极的前瞻信号。

营业利润率持平意味着行业整体的经营效率没有改善,尽管厂商缩减了人员和费用支出,但这种压缩的幅度与收入下降基本一致,未能形成显著的“剪刀差”效应。

厂商分布与个体表现

分别计算各个厂商的毛利率和营业利润率,这21家厂商的第三季度毛利率中位数为56.8%(-2.1% Y/Y),营业利润率中位数为-8.0%(+6.1% Y/Y)。具体表现上:

毛利率改善的公司:6家。

营业利润率改善的公司:12家。

两项指标均改善的公司:仅4家,分别是任子行、山石网科、数字认证和亚信安全。如果放宽毛利率改善的标准为“超过行业中位数的相对改善”(即毛利率降幅小于2.1%),绿盟科技将加入这一名单。其三季度毛利率为59.7%(-0.8% Y/Y),营业利润率为-16.9%(+6.1% Y/Y)。

总结

总体来看,网络安全行业仍然供需失衡,落后产能的淘汰仍在持续且仍需继续。行业整体的经营效率与一年前相比几无改善,仍处于低位,但大部分厂商的经营效率呈正向改善(12/21家公司的营业利润率同比改善,且营业利润同比变动中位数为+6.1%)。

从积极的角度看,这些迹象可能预示着行业拐点的到来。随着供需逐步调整、落后产能加速出清,领先的网络安全厂商有望迎来利润的大幅改善。